Биткоин и приказната за невидливите пари стара 500 години

БЛАЖЕ АРИЗАНОВ

Зошто се популаризираат крипто валутите? Не заради нашите стравови дека иде инфлација и валутите ќе обезвреднат. Туку заради нашите потсвесни залагања да се реши проблемот со монетарниот недостаток. Овој проблем е стар и историски

После падот на Римската империја, Европа влезе во таканаречената мрачна доба (dark age). Стандардната историја од периодов ни ги посочува Кристофер Колумбо и откривањето на Америка како битни настани. Но економските историчари овој период го знаат и по друг назив – стогодишната рецесија. Таа стогодишна рецесија има голема врска зошто Колумбо реши да бара нови континенти. По тој повод на едно место напишав:

„Да не беше нараснатата побарувачката на сребро од страна на Кина, немаше да има ни конквистадорство. До 1540 година, Европа веќе имаше доволно сребро, цените паднаа. При вакви околности веќе би немало потреба да се експлоатира повеќе сребро, рудниците во Јужна Америка би престанале со работа, целата конквистадорска операција би завршила, но не се случи тоа. Не се случи бидејќи растечката кинеска економија беше гладна за сребро.

Целото злато и сребро што Васко де Гама и останатите после него го експлоатираа одеше право во Кина. Дел од бродовите со злато и сребро воопшто не го ни допираа европското тло, туку преку Атлантикот, удолу кон Јужна Африка, па преку Арапското море итаа право во Кина“.

Во раниот 16. век, Европа се соочи со недостиг на валута. Додека Азија тргуваше со богата лепеза на егзотични добра, зачини, порцелан, Европа во тоа време немаше што да понуди за возрат освен – кованици. Метална валута. Злато и сребро, но во сѐ помала количина. Се појавија проблеми во билансите на плаќање, на трговците им недостасуваше валута со која би си ги реализирале трансакциите, а тоа придонесе кон намалена економска активност, рецесија. Тоа се парите во суштина, алатка. Парите не се форма на богатство, туку маслото што ја подмачкува економската машинерија за да функционира глатко и непречено.

Во таква ситуација на хроничен недостаток на валута трговците беа приморани да бараат начин да продолжат со размена и трансакции. Се јави првата инстанца на невидливи пари или квази-пари, едноставно, алтернативна валута што трговците ја осмислија за да продолжат да тргуваат меѓусебе. Регионална форма на пари што би имала само форма и примена како сметководствена единица (регистар кој кому му должи и колку), а не и како складиште на вредност.

Рековме дека валутата стана оскудна, да се плаќа секоја трансакција со кованица стана луксуз и наместо тоа се премина само на периодични финални порамнувања со кованици. Невидливите пари што во меѓувреме беа формирани служеа само како сметководствена вредност, регистар. Потенцијалот на оваа нова форма на невидливи пари беше отклучен и преку прекрасната венецијанска иновација наречена двојно сметководство (double-entry accounting), што ја користиме и ден денес.

Овие невидливи пари или квази-пари се само еден пример низ историјата кога приватни играчи се собираат заедно и меѓусебно си формираат своја засебна валута за полесно да тргуваат меѓу себе, надвор од она што се смета за официјална валута прогласена за легален тендер (legal tender) од страна на влади, кралеви или императори. Зошто? Бидејќи таа официјална валута честопати ја немаме во доволна количина тогаш кога е потребна, пример во периоди на забрзан економски раст, глобализација. Главна одлика на тие квази пари е еластичноста (currency elasticity), одлика што официјалната валута честопати ја нема или ја губи.

Историјата не се повторува, но се римува

Неколку века подоцна повторно ќе се јави истата потреба. Истиот феномен. Завршува Втората светска војна и се формира Бретон-Вудскиот монетарен поредок. Договорот меѓу другото предвиде нациите да практикуваат доброволна контрола на тековите на капитал една со друга. Односно, ако француски капитал успее да ги избегне контролите во Франција и успее да се најде во САД, САД би биле обврзани да го вратат тој капитал назад во Франција.

Што сега? Требаше економските играчи да се потчинат на таа вештачка стега, на контроли на капитал од една во друга нација во ситуација кога капиталот и економската активност надминуваат национални јурисдикции? Тешко. Повторно, како и пред неколку века, се собраа пазарните играчи и го формираа таканаречениот Евродолар систем – уште една форма на невидливи пари.

Ајде прво да ги разбереме неговите почетоци. Во 1960-те во Лондон се отвори еден нов тип пазар кога британската влада, за да ја заштити вредноста на фунтата воведе рестрикции за да ја ограничи способноста на британските банки да финансираат трговија меѓу земји надвор од зоната на влијание на фунтата.

Како и секогаш кога владата се обидува да ги ограничи дејствијата на економските играчи, банките најдоа друг начин со тоа што понудија доларски заеми наспроти доларските депозити што ги имаа од странски депоненти. Пазарот иако на почеток мал, доби замав за време на Кубанската криза кога руските банки стравувајќи да не им бидат замрзнати депозитите ги преместија своите доларски резерви во Лондон. Британските финансиски власти не се противеа бидејќи видоа шанса повторно го повратат статусот на Лондон како светски финансиски центар. Пазарот експлодира а денес негови главни играчи се американски банки, иако е лоциран на британско тло така што ниту една земја не може да го исклучи. За евродоларот слушаме повремено, иако под различен назив – ЛИБОР (London Interbank Offer Rate)

Евродоларот или офшор доларот стана уште една форма на невидливи пари. Да не настане забуна, Евродолар не значи доларски банкноти надвор од САД туку мрежа на меѓубанкарски облигации што почиваат на доларски депозити во неамерикански банки ширум светот. Значи, таа нова валута за порамнување и тргување меѓу банките и нивните коминтенти не е банкнотата долар туку меѓубанкарски облигации што почиваат на доларот.

А пак за да ја избегнеме забуната дека евродоларот е физичка банкнота треба да разјасниме уште една инстинктивна забуна – дека банките меѓусебно работат со валута. Да, финалните порамнувања се прават со валута, но порамнувањата се периодични а не континуирани, при секоја трансакција. Ова што служи како „валута“ за дневни трансакции се самите побарувања што банките ги имаат една кон друга. Значи, се прават периодични порамнувања со валута, а се прават дневни трансакции со меѓубанкарски облигации, деривати и со колатерал што го снабдуваат од репо пазарите.

Зошто баш во 1960-те се појави потреба за повторно да се формира таква фиктивна, непризнаена од влада, форма на пари, евродолар или било што друго?

Заради растечката глобализација и нејзината потреба за глобална валута што би олеснувала трговија. Архитектите на Бретон-Вудс и националните контроли на капитал не го предвидоа огромниот бран на глобализација што настана наредните децении и неговата потреба од флуидна, еластична валута. Американскиот долар е во јурисдикција на САД, германската марка си беше опсесија на Германија, но глобализираниот свет бараше глобална валута надвор од границите на една национална економија. Трифиновиот парадокс (Triffin’s Paradox) oневозможува една земја да финансира трговија и надвор од своите граници, за да финансира глобализација би било потребно огромна количина на валута односно огромен дефицит.

Од тогаш во следните 60 години светот доживеа бум, глобализацијата процвета, се зборуваше за сиромашни нации што наскоро би можеле да го достигнат степенот на развиените нации, за чудото наречено Кина. Она што социјалистите го опеваат како големата успешна приказна на социјализмот на Кина и неговите речиси двоцифрени стапки на Бруто домашен производ е само одраз на непреченото функционирање на Евродолар системот.

Сѐ до големата финансиска криза од 2009 година, што всушност беше криза на евродолар системот меѓу банките. За време на стогодишната рецесија имавме глад за кованици. Овој пат се појави глад за актуелната форма на квази-пари во услови на глобализирана економија – евродолари.

Овој пат нееластичноста на понудата на пари произлегува не од кралеви и влади туку од самите комерцијални банки кои после 2009 година се вовлекоа во себе и се оградуваа од необезбедени банкарски заеми (unsecured loans), дополнително притиснати и од новите регулативи од типот на Базел III. Добриот квалитетен колатерал стана редок, секоја банка си го држеше за себе, а повеќето банки се воздржуваа од давање необезбедени (неколатеризирани) заеми.

Дека светската финансиска криза не беше предизвикана од супстандардни хипотеки и алчноста на Wall Street банкари туку од дефекти во Евродолар системот покажува фактот што не само САД туку сите големи економии ширум светот крахираа после тој датум, вклучувајќи ја и опеаната социјалистичка Кина, и покрај тоа што кризата беше на американско тло. Lehman Brothers, Bearn Stearns беше само директен одраз на она што се случуваше во сенките. Светот забави, социјалистичка Кина забави поради тоа што системот што обезбедува валута онаму кадешто е потребна и кога е потребна, крахира.

Значи повторно се наоѓаме пред истото историско сценарио. Повторно се појави недостиг на валута. Повторно се јави потреба за нова унапредена форма на невидливи пари по примерот на оние што се појавија во 20. век (евродоларот) односно оние што се појавија во 16. век (регионални хартиени сертификати). Што сега кога ни кралеви, ни влади а овој пат ниту банките не се способни да испорачаат доволно масло (пари) за да се подмачка машината на размена. Повторно се собраа економските играчи, да формираат уште еднаш нова форма на невидливи, квази-пари.

Која е таа нова унапредена форма на невидливи пари?

Ете ја пред нас.

Врвната форма на она што економијата најмногу го бара – еластична (алгоритамска) валута – повеќе тогаш кога е потребна, помалку кога не е толку потребна.

Прости им боже, не знаат што прават

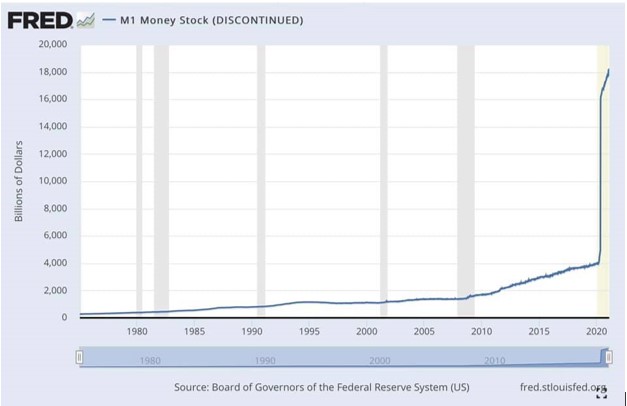

Еден графикон кој постојано ќе го забележите кај умри-машки фановите на биткоин е оној на огромната количина на пари што навидум ги има испечатено Федералните резерви а и повеќето централни банки ширум светот:

Тука е и нивниот главен аргумент за купување биткоин – купувај биткоин, доларот обезвреднува, погледни ли колку пари се испечатени само во 2020 година, купувај биткоин, биткоинот има фиксна понуда, биткоинот не може да го печати кој како ќе му текне… Според нив, централните банки ширум светот печатат премногу пари, си ја девалуираат сопствената валута, а крипто валутите се понудени како спас од оваа сценарио.

Иронично земено, крипто ентузијастите популаризираат исправно решение но од погрешни причини. Свесно или потсвесно крипто ентузијастите купуваат крипто како одговор на неможноста на централните банки да го решат проблемот со монетарен недостиг.

Да се присетиме на 2017, година на големиот ICO бум и годината кога цената на биткоин скокна во очекување на инфлација. Инфлацијата ја немаше никаде, доларот повторно се засили а цената на биткоин потона како камен.

Цената на биткоин оди нагоре и надолу но технологијата остана и се разграни, се обидува да го реши проблемот со недостатокот на валута. И тоа е најбитното. Зошто се популаризираат крипто валутите? Не заради нашите стравови дека иде инфлација и валутите ќе обезвреднат. Туку заради нашите потсвесни залагања да се реши проблемот со монетарниот недостаток. Овој проблем е стар и историски. Секогаш кога се јавува и кога станува нетолерантен се издигнуваме и формираме невидливи пари за полесно да правиме размена еден со друг.

Владите не ги контролираат парите. Централните банки не ги контролираат парите, туку учесниците во економскиот натпревар. И тие учесници од време на време се издигнуваат кога болката ќе стане нетолерантна, кога оние кои веруваме дека се надредени за да овозможат монетарна еластичност не си ја вршат работата како што треба и си формираат своја валута.

Сѐ повеќе луѓе ги прифаќаат крипто валутите. Сѐ повеќе луѓе разбираат дека нешто не чини со монетарниот систем, иако не знаат што точно и како да го објаснат. И за наша среќа сѐ поголем е бројот на луѓе што ги поставуваат вистинските прашања и почнуваат да бараат одговори на вистинските места наместо да инсистираат на револуции и слични социјалистички срања.

Токму ова ја води популарноста на крипто валутите. Внатрешниот човечки инстинкт да не се дозволи нешто што е во суштина само алатка (пари) да биде главна пречка во реализација на она што ни е внатрешна, суштинска потреба – размената.

(Блаже Аризанов е претприемач и автор. Неговата книга „Белиот трофеј“ е позната во светот на претприемаштвото)